Betering #9 - Hoe overleef ik een beurscrash?

Hallo vrienden 👋

Welkom bij BETERING, waarin ik geld en beleggen simpel maak.

Deze week over de grootste angst van iedere belegger: de beurscrash. En waarom we daar, mits goed voorbereid, helemaal niet zo bang voor hoeven zijn.

En ook een bespaartip en een nieuwe rubriek met korte tips en links.

━━

Deze nieuwsbrief wordt gesponsord door Brand New Day, een Nederlandse neobank voor verstandig sparen, beleggen en pensioenen. Brand New Day is een uitstekende plek om voorzichtig te beginnen met automatisch indexbeleggen. Dat kan normaal of voor je pensioen, met een belastingvoordeel. Ze hebben nu ook nog de kosten verlaagd.

1. Zo overleef je een beurscrash

Goed, even samenvattend. Wat hebben we tot nu toe gedaan?

✔️ We hebben een doel geformuleerd. In mijn geval: tonnair worden en daarna financieel onafhankelijk (toe maar).

✔️ We hebben een simpel geldplan gemaakt.

✔️ We hebben genoeg motivatie om te beginnen met beleggen.

Allemaal helder.

Dus nu denk je: let’s go! De beurs op!

Maar dan.

Dan krijg je opeens te maken met de doemroeper.

Die roept dingen als:

‘Kijk uit, op de beurs kan je al je geld verliezen!’

Of:

‘Er komt een crash aan! De grootste ooit!’

Ik ken ze, die doemroepers. Ze gaan in je kop zitten met hun gedoemroep.

Het zijn ook twee valide punten.

Ja, je kan je geld verliezen op de beurs, en ja, er komt een crash aan.

Maar inmiddels weet ik ook dit: het maakt niet uit.

Doemroepers zijn er altijd

De ene keer is het een stem in je hoofd. De andere keer is het die verstandige vriendin, die altijd van die verstandige dingen zegt.

Misschien is de doemroeper vandaag wel Jeremy Grantham. Bijvoorbeeld in dit artikel: Let The Wild Rumpus Begin.

Als je geen zin hebt in een 4.000 woorden tellende, gedetailleerde analyse van het huidige marktsentiment door een 83-jarige topbelegger, dan is dit de korte samenvatting:

We zitten in een superzeepbel! Zet je schrap voor de crash der crashes!

Grantham schreef overigens een jaar geleden ook al eens een artikel met dezelfde strekking: Waiting for the Last Dance.

Sterker nog, hij roept dit al een decennium, getuige dit artikel. Helaas voor hem bleef de beurs maar stijgen.

Uit datzelfde artikel komt deze mooie lijst met al zijn gemiste calls.

Grantham is heus geen domme man. Hij weet veel meer dan de meesten van ons over dit onderwerp. Maar de markt voorspellen, dat kan niemand.

Sommigen zeggen dat we hem serieus moeten nemen, omdat hij ook de crash in Japan (1990), de dotcom-zeepbel (2000) en de kredietcrisis (2008) voorspelde.

Maar hoe moeilijk is dat, als je ieder jaar wel een ronkend artikel publiceert, waarin je het einde der economische tijden voorspelt?

Een kapotte klok geeft ook één keer per dag de juiste tijd aan.

Het punt is: economische zeepbellen ontstaan, crashes gebeuren, dat is altijd zo geweest.

Maar niemand weet wanneer en vooral: het maakt voor ons niets uit.

Zeepbellen zullen knappen

Ik ontdekte laatst een leuk boekje. Het heet The Little Book of Big Bubbles. A History of Financial Greed and Collective Insanity.

Het is van de Australische belegger Edmund Simms en ik geloof in eigen beheer uitgegeven. Hij onderzoekt de geschiedenis van de economische zeepbel.

Wat is een zeepbel? Volgens Simms is er sprake van een zeepbel als de prijs van iets (aandelen, huizen, tulpen, wat dan ook) ver boven de werkelijke waarde ligt.

Hoe ver? Dat is immer de vraag. Maar de ‘collectieve gekte’ kan lang aanhouden.

Een blik op de inhoudsopgave van Simms boek geeft een aardig overzicht van bekende zeepbellen.

Hij legt ook uit waarom economisch zeepbellen voorkomen.

Er zijn twee redenen.

Een overdaad aan liquiditeit 💸. Dat is dus geld. Dat is nu ook aan de hand. Veel mensen hebben veel (spaar)geld over. Dat komt door de lage rentes, de recente lockdowns, waarin niemand nog wat uitgaf, en de enorme steunpakketten, waarmee overheden en centrale banken de maatschappij stutten.

Menselijk gedrag 🤪. We zijn kuddedieren. Als de een iets koopt, dan koopt de ander het ook. Een stijgende vraag drijft de prijs van aandelen op. Totdat de laatste pechvogel ermee blijft zitten. En dan stort alles in.

Zie hier het gangbare verloop van een zeepbel.

Als alle fases zijn doorlopen, dan begint het weer opnieuw.

En toch stijgt de markt altijd

Menselijk gedrag verandert nooit. Dus is het onvermijdelijk dat er zeepbellen blijven ontstaan en dat ze ook weer uit elkaar spatten.

Maar hoe erg is dat?

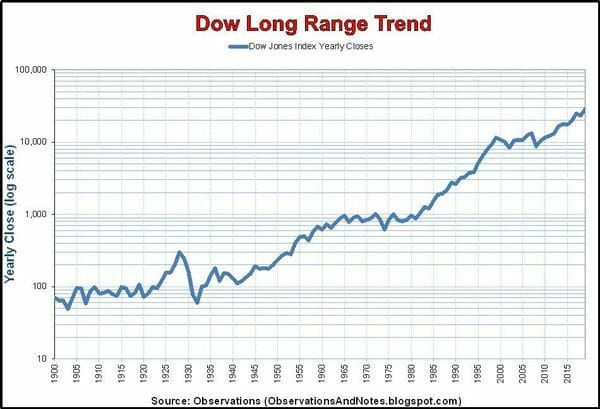

Kijk eens naar deze grafiek.

Dit is de Dow Jones Index van 1900 tot 2020. De Dow Jones is de oudste aandelenindex van de Verenigde Staten en wordt vaak gezien als een goede graadmeter voor de gehele markt.

Zoek nu eens naar alle moderne zeepbellen uit het lijstje hierboven. 1929 is nog wel te zien.

Maar die van 1987 (Black Monday) en de kredietcrisis van 2008?

Die zijn al moeilijker te vinden.

Rimpelingen zijn het.

Zo zien al die crashes er al een stuk minder dreigend uit, nietwaar?

De les: zoom uit.

Dat is een van de belangrijkste lessen die ik leerde van de financiële expert en blogger J.L. Collins. In een van zijn artikelen relativeert hij heel effectief de langetermijneffecten van een beurscrash.

Dit zijn enkele van zijn mantra's:

De markt gaat crashen. Dat gebeurt regelmatig. No big deal.

De markt herstelt altijd. Altijd.

Wees niet bang, negeer alle ruis, houd koers en zit de storm uit.

Verkoop nooit je beleggingen. Nooit!

Wees altijd voorbereid op een crash. Als het zover is, dan gaat het pijn doen. Doe geen domme dingen.

Voorbeeldje.

In 1981 (mijn geboortejaar) eindigde de Dow Jones op 875 punten. Vorig jaar op 36.338. Dat is een jaarlijkse groei van 9,8%.

En dat is inclusief alle genoemde crashes: black monday, dotcom, kredietcrisis en de coronacrash.

Hadden mijn ouders toen € 10.000 in een indexfonds gestopt dat de Dow Jones volgt, dan was dat nu € 415.291 waard geweest (inflatie niet meegeteld).

Je vraagt je bijna of hoe het mogelijk is dat mensen überhaupt verlies maken op de beurs.

Dat is een goede vraag.

Maar laten we eerst even kijken naar iets echt engs.

De allergruwelijkste crash op bovenstaande grafiek gebeurde in 1929. In 2 jaar daalde de beurs 90%.

Als ik een ton had, zou daarvan nog € 10.000 over zijn geweest.

Ouch! Pas halverwege de jaren 50 was de beurs weer terug op het oude niveau.

Dat is niet leuk.

Maar zelfs dat angstbeeld valt, met een beetje hulp van J.L. Collins, te relativeren.

Dat gaat zo.

😲 Je moet wel ongelofelijk veel pech hebben gehad, als je die volledige 25 jaar aan pijn voor je kiezen kreeg. Precies op de dag van de piek instappen met je volle vermogen, dat is weinigen gegeven.

😐 Stel dat je 2 jaar eerder begon met beleggen, in 1927. Dan stond je in 1936 weer in het groen. Iets minder pijnlijk.

Maar het volgende is eigenlijk veel relevanter voor ons beginnende beleggers.

😏 Stel dat je rond die tijd net was begonnen met beleggen. Stel dat je net elke maand wat aandelen of fondsen kocht.

Goed, in je eerste jaar als belegger kocht je tegen extreem hoge prijzen (wist jij veel), maar daarna kocht je twee decennia lang fondsen en aandelen tegen afbraakprijzen.

Zodra de beurs haar bodem had bereikt in 1932 en weer opveerde, zag je je vermogen omhoog schieten.

Dit betekent het dus volgende:

Een dikke beurscrash is eigenlijk het beste wat je kan overkomen als beginnende belegger met een lange termijnvisie.

As je maar netjes volgens plan blijft inleggen, ook in tijden van economische tegenspoed.

Dat brengt ons bij de laatste vraag:

Waarom verliezen mensen überhaupt geld op de beurs?

De godfather der beleggers, Warren Buffett, heeft het antwoord:

‘The Dow started the last century at 66 and ended at 11,400. How could you lose money during a period like that? A lot of people did because they tried to dance in and out.’

Met andere woorden: mensen blijven mensen.

Irrationele wezens.

Daar kunnen we weinig aan doen.

Behalve goed voorbereid zijn, voor als het moment ooit daar is. En onze oerinstincten wantrouwen.

1. Mensen zijn kuddedieren.

We kopen als de markt hoog staat en verkopen als hij laag staat. Hoe simpel het ook klinkt, het is voor ons ongelofelijk lastig om precies het tegengestelde te doen.

De oplossing: nooit verkopen. Nergens in- en uitdansen. Alleen maar kopen.

2. Mensen denken het beter te weten.

Ze kopen losse aandelen (Tesla, Nike of Unilever), omdat ze denken dat die het beter zullen doen dan de markt als geheel.

Soms werkt dat. Meestal niet. Het werkt sowieso niet consistent voor 40 jaar achter elkaar.

De oplossing: koop indexfondsen. Dat zijn mandjes met aandelen die de beurs als geheel volgen. Je kan een fonds kopen dat bovenstaande Dow Jones volgt. Maar nog beter is een fonds dat een index van de hele wereld volgt.

3. Mensen zijn snel afgeleid door randzaken.

Of het nu Yahoo Finance is, De Telegraaf Financieel of het blog van je broker, ze willen je allemaal gek maken met een constante stroom aan opruiend nieuws.

De grootste crash ooit komt eraan!

Meta is vandaag 25% gezakt!

Met deze strategie verdubbel je je geld!

De een wil advertenties verkopen, de ander wil je lekker veel transacties laten uitvoeren. Ze maken handig gebruik van je angsten en instincten.

Het is allemaal ruis en niet op ons van toepassing.

De oplossing: uitzoomen en uitloggen.

Daarom verliezen mensen geld op de beurs.

Mijn coronacrash

Vergis je niet, het is ook niet makkelijk. Als het moment van de crash daar is, zal je sterk in je schoenen moeten staan.

Ik maakte het mee in maart 2020 toen de coronacrash de beurs bijna halveerde, evenals mijn toen bescheiden belegde vermogen.

Het deed pijn. Maar het lukte me om me aan mijn plan te houden. Ik verkocht niks.

Na drie maanden gingen we weer omhoog. En ik des te sneller.

TL;DR: Zeepbellen en beurscrashes zijn onvermijdbaar. Niks aan te doen. Dus wees voorbereid.

ACTIE: Beleg met geld dat je voor langere tijd niet nodig hebt. Wees onbevreesd en Verkoop! Nooit! Je! Beleggingen!

━━

2. Bespaartip: leven van € 80 per week

Als je een paar keer op 'geld besparen' hebt gezocht op Google, raadt het algoritme je de rest van je leven artikelen aan met bespaartips.

Niet erg, hoor.

Maar na een tijdje heb ik alle thermostaatbikkels en kringlooptijgers wel gehad.

Daarom vond ik het zo verfrissend om daartussen opeens dit artikel uit het AD te lezen: Adrianne leeft met groot gezin van 80 euro per week.

Deze Adrianne heeft er een sport van gemaakt om te besparen. Maar tegelijk gaat ze niet alles zelf zitten breien of uitzoeken. 'Daar heb ik helemaal geen tijd voor, joh. En tijd is ook kostbaar.'

Dus gaat ze gewoon naar de Albert Heijn, heeft ze een auto en, ook niet goedkoop, 3 jonge kinderen. Toch komen ze rond van € 80 per week.

Adrianne heeft ook een boek geschreven, Actief besparen (gratis in de Kobo Plus;). En natuurlijk heeft ze een blog met een 7-stappenplan om te besparen.

Ik hou van stappenplannen.

3. 🚀 Ook interessant deze week

Deze nieuwe rubriek vervangt de lezerspost. Tips en post zijn nog steeds welkom via LinkedIn of Twitter.

📗 Mijn nieuwste favoriete geldtwitteraar is de Amerikaan Brian Feroldi. Waar ik vooral erg naar uitkijk, is zijn boek Why Does The Stock Market Go Up? Zijn verhaal sluit goed aan bij het bovenstaande artikel. Bovendien is het een begrijpelijke basiscursus beleggen.

📺 Nog niet gezien, maar wel veel goeds over gelezen. Sander en de kloof, een 6-delige docu van Sander Schimmelpenninck waarin hij de vermogens- en kansenongelijkheid in ons land aan de kaak stelt.

🗑️ Wat feelgood ten slotte. Dit filmpje maakte me weer hoopvol over de toekomst: 15 uitvindingen gemaakt van afval. Zoals: leer gemaakt van mango's en plastic gemaakt van algen. Nice!

4. Help Betering beter(ing) worden

Voor wie het nog niet deed. Ik maakte vorige week dit formuliertje met 5 korte vragen over de nieuwsbrief. Laat je horen. Dat zou mij en de rest van ons ontzettend helpen.

Aan de 30 mensen die al reageerden. Veel heel dank voor de veelal lieve en bemoedigende woorden. Zoals je hierboven ziet, heb ik meteen actie ondernomen en de minst geliefde rubriek vervangen.

━━

Dat was het voor deze week. Voor meer inspiratie en goede geldgewoontes, kan je me volgen op LinkedIn.

Vond je deze nieuwbrief niet interessant? Dan kan je met de link hieronder probleemloos opzeggen. Even goede vrienden.

Vond je hem wel waardevol? Dan zou ik het erg waarderen als je hem doorstuurt aan iemand anders. Die kan zich inschrijven via Revue.

Volgende week vrijdag een nieuwe BETERING. Dan met nog een nieuwe rubriek: een (veelgevraagd) kijkje in mijn portefeuille. Tot dan!

Apps die ik aanraad

DEGIRO: Hier beleg ik sinds 2018. Het aanbod is groot. Je kan sommige ETF's kosteloos aanschaffen. Met beleggen kun je je inleg verliezen.

Peaks: Zeer geschikt om te beginnen met een paar tientjes per maand. Deze app belegt iedere week automatisch je wisselgeld en andere kleine bedragen. Kortingscode: VINCE8VNK.

Brand New Day: Ideaal om belastingvrij te beleggen voor je pensioen. Eveneens automatisch. Ik heb hier rekeningen voor mijn kinderen.

Meesman: Indexbeleggen doe ik ook hier. Volautomatisch en tegen lage kosten.

Lendahand: Hier beleg ik (voorzichtig, in kleine beetjes) in leningen aan kleine ondernemers in opkomende landen, veelal in Afrika en Azië. Voor de extra impact. Ontvang € 25 met deze code: Q7WF-WA4P-E9F3.

Bitvavo: Bij deze Nederlandse crypto exchange koop ik bitcoin en ethereum. Voor de lange termijn.

Youfone: Goedkoop bellen doe ik via simonly van Youfone. Via deze link krijg je € 10 korting.

Ten slotte een disclaimer. Ik ben geen erkend financieel adviseur. Geen van mijn berichten (in de nieuwsbrief, op social media, in de mail of waar dan ook) zijn te lezen als financieel advies. Beleggen kan leiden tot verlies. Overleg serieuze financiële beslissingen altijd met een officiële adviseur. Sommige links zijn gesponsord. Al mijn berichten zijn enkel ter lering en vermaak. Groetjes.